Hạch toán lương là một quy trình quan trọng trong kế toán doanh nghiệp, đảm bảo rằng các khoản lương và các khoản liên quan được ghi nhận đúng cách, đầy đủ và chính xác trong hệ thống kế toán là một phương pháp giúp doanh nghiệp quản lý tài chính hiệu quả và an toàn.

1. Tài khoản sử dụng để hạch toán lương

Khi tính lương, theo nguyên tắc rằng mọi doanh nghiệp sẽ phải thực hiện hoạt động hạch toán lương và các khoản trích theo lương để tính toán số tiền phải trả cho nhân sự từng bộ phận. Dưới đây là những tài khoản được sử dụng:

1.1 Tài khoản 334 (phải trả người lao động)

Tài khoản này phản ánh những khoản phải trả và tình hình thanh toán các khoản phải trả của doanh nghiệp cho người lao động bao gồm tiền lương cơ bản, tiền công, tiền thưởng, bảo hiểm xã hội được quy định rõ ràng trong hợp đồng lao động và những khoản thu nhập khác của họ.

Đối với TK 334, ta cần phải hạch toán chi tiết theo 2 nội dung: Thanh toán lương và thanh toán các khoản khác.

1.2 Tài khoản 338 (Phải trả, phải nộp khác)

Đây là tài khoản được dùng để phản ánh tình hình thanh toán các khoản phải trả, phải nộp không thuộc phạm vi của nhóm TK 33 ( từ TK 331 đến TK 337). Ta sử dụng tài khoản này để hạch toán doanh thu đã nhận trước những dịch vụ doanh nghiệp đã cung cấp cho khách hàng và các khoản chênh lệch giá phát sinh trong giao dịch bán, thuê lại tài sản.

TK 388 có 8 tài khoản cấp 2 gồm TK 3381 đến TK 3388.

2. Các chứng từ cần có khi tiến hành hạch toán lương

Các chứng từ được sử dụng trong kế toán tiền lương bao gồm:

- Bảng chấm công

- Bảng tạm ứng lương công ty

- Phiếu tạm ứng lương nhân viên

- Bảng thanh toán tiền lương và BHXH, BHYT, BHTN, KPCĐ.

- Bảng kê chi tiết phụ cấp

- Phiếu lương nhân viên

- Bảng lương thanh toán qua ngân hàng

- Báo cáo quyết toán thuế TNCN

- Các biểu mẫu báo cáo BHXH

- Phiếu xác nhận sản phẩm hoặc khối lượng công việc hoàn thành

- Hợp đồng lao động.

- Lập đề nghị thanh toán lương.

- Bảng thanh toán tiền làm thêm giờ.

- Bảng thanh toán tiền thưởng.

- Các quyết định thôi việc, chấm dứt Hợp đồng.

- Bảng thanh toán tiền thuê ngoài.

- Và các giấy tờ và các chứng từ liên quan đến tiền lương khác.

3. Cách hạch toán tiền lương chi tiết 2024

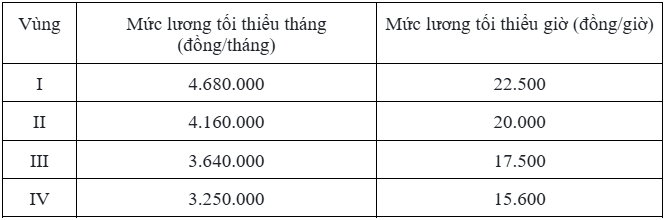

Trước khi tìm hiểu về cách hạch toán tiền lương cho nhân sự, ta phải xác định mức lương tối thiểu vùng là bao nhiêu, có sửa đổi và bổ sung thông tin nào khác không. Dựa theo Điều 3, Nghị định 38/2022/NĐ-CP quy định như sau:

Tùy theo từng bộ phận và cơ chế quản lý của mỗi doanh nghiệp mà từ đó cách tính lương cũng sẽ có những điểm khác nhau như trả lương theo thời gian, khoán sản phẩm hay sản phẩm hoàn thành.

Tuy nhiên, quy tắc cốt lõi nhất mà kế toán vẫn buộc phải tuân thủ là khi hạch toán tiền lương thì lương trả cho nhân sự ở bộ phận nào sẽ tính vào chi phí của bộ phận đó. Ví dụ: chi phí nhân công trực tiếp hạch toán vào TK 622, chi phí sản xuất chung vào TK 627, chi phí quản lý doanh nghiệp vào TK 642,…

3.1 Hạch toán khi tính tiền lương

Đảm bảo nguyên tắc và trình tự hạch toán là công thức chung để đảm bảo tính minh bạch và sự thật. Mỗi tài khoản sẽ có những phương thức ghi sổ khác nhau và sau đây là chi tiết cách hạch toán khi tính tiền lương:

a, Tiền lương và các khoản phụ cấp phải trả

Nợ TK 241 – Xây dựng cơ bản dở dang

Nợ các TK 622, 623, 627, 641, 642 – Nhóm tài khoản chi phí SX, KD

Có TK 334 – Phải trả người lao động (Có TK 3341, TK 3348).

b, Tiền thưởng

Xác định tiền thưởng cho nhân viên được trích từ quỹ khen thưởng:

Nợ TK 3531: Tiền thưởng phải trả người lao động

Có TK 334: Tiền thưởng phải trả người lao động

Ví dụ: Đơn vị: Đồng

Nếu Quỹ khen thưởng, phúc lợi có số tiền 30.000.000 dành cho việc trả tiền thưởng cho nhân viên và sau đó công ty A chi trả 28.000.000 (bao gồm cả 2.000.000 thuế TNCN), ghi nhật ký kế toán như sau:

Khi xác định số tiền thưởng phải trả:

Nợ TK 3531 (Quỹ khen thưởng, phúc lợi): 30.000.000

Có TK 334 (Phải trả người lao động): 23.000.000

c, Tiền lương nghỉ phép thực tế

Hàng tháng, kế toán căn cứ vào kế hoạch để tiến hành trích trước tiền lương nghỉ phép cho nhân viên:

Nợ TK 622, 623, 627, 641, 642: Số tiền lương nghỉ phép trích trước

Có TK 335: Số tiền lương nghỉ phép trích trước

Tiền lương nghỉ phép thực tế phải trả

Nợ TK 335: Tiền lương nghỉ phép thực tế phát sinh

Có TK 334: Tiền lương nghỉ phép thực tế phát sinh

Ví dụ: Đơn vị: Đồng

Nếu công ty D tính tiền lương nghỉ phép thực tế phải trả cho nhân viên là 20.000.000, các khoản phụ cấp khác (nếu có) là 4.000.000 và đã trích trước 4.000.000 từ lương để chi trả cho chi phí nghỉ phép, ghi nhật ký kế toán như sau:

Nợ TK 154 (tiền lương): 20.000.000

Nợ TK 642 (các khoản phụ cấp khác): 4.000.000

Nợ TK 335 (Chi phí phải trả): 4.000.000

Có TK 334 (Phải trả người lao động): 20.000.000

d, Hạch toán các khoản khấu trừ vào lương

Khấu trừ thuế Thu nhập cá nhân trước khi trả lương:

Nợ TK 334

Có TK 3335

Các khoản khác cần khấu trừ từ lương của nhân viên

Nợ TK 334

Có TK 141: Tạm ứng chưa chi hết

Ví dụ: Đơn vị: Đồng

Nếu công ty D có các khoản phải khấu trừ từ thu nhập của nhân viên như tiền tạm ứng chưa chi hết là 6 triệu VNĐ, bảo hiểm y tế là 5 triệu VNĐ và bảo hiểm xã hội là 7 triệu VNĐ, ghi nhật ký kế toán như sau:

Nợ TK 334 (Phải trả người lao động): 18 triệu VNĐ (tổng các khoản phải khấu trừ) Có TK 141 (Tạm ứng): 6 triệu VNĐ

Có TK 338 (Phải trả, phải nộp khác): 12 triệu VNĐ

Có TK 138 (Phải thu khác): 0 (nếu không có khoản phải thu khác được ghi nhận trong trường hợp này)

e, Hạch toán tiền phạt trừ vào lương nhân viên

Tiền phạt có thể giảm vào giá trị tài sản hoặc ghi nhận vào thu nhập khác

- Khi giảm giá trị tài sản

Nợ các tài khoản liên quan

Có TK 151, 153, 154, 156, 241, 211…

- Khi ghi nhận vào thu nhập khác

Nợ các tài khoản liên quan

Có TK 711 – Thu nhập khác

Lưu ý: Khi hạch toán tính tiền lương, tiền thưởng, phụ cấp các khoản thu nhập khác của nhân sự, cần ghi rõ chi phí liên quan tới từng mục cụ thể. Điều này rất quan trọng khi doanh nghiệp áp dụng chế độ kế toán theo Thông tư 200 hoặc 133

3.2 Hạch toán các khoản bảo hiểm trích theo lương

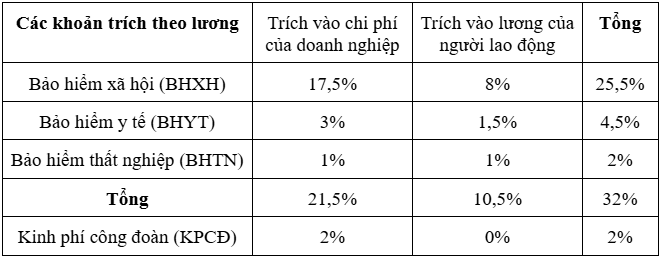

Lương là một khoản chi phí của doanh nghiệp, kế toán lương và các khoản trích theo lương cần xác định tỷ lệ trích theo lương phù hợp với từng bộ phận và đối chiếu hạch toán lương theo Thông tư 200/2014/TT – BTC. Căn cứ theo Quyết định 595/QĐ-BHXH và Công văn 2159/BHXH-BT, ta có bảng sau:

Qua đó, khi tính toán các khoản trích theo lương hàng tháng, đối với doanh nghiệp không thành lập công đoàn thì số tiền họ phải đóng cho cơ quan Bảo hiểm xã hội là 32% trên tổng quỹ lương phải trả cho nhân viên. Ngược lại, doanh nghiệp có thành lập công đoàn thì số tiền phải đóng cho Liên đoàn lao động của Quận/Huyện trên địa bàn thực hiện hoạt động kinh doanh của công ty đó là 2% trên quỹ lương phải trả cho nhân viên. Dựa theo đặc điểm này, đây được coi như một chỉ tiêu để nhà nước đánh giá tính minh bạch và hiệu quả của từng doanh nghiệp.

Bởi vậy, khi căn cứ vào giấy tờ nộp cho hai cơ quan nêu trên, việc xác định các khoản trích theo lương được hạch toán cụ thể như sau:

Nợ TK 3383: Trích số tiền BHXH (lương tham gia BHXH x 25,5%)

Nợ TK 3384: Trích số tiền BHYT (lương tham gia BHXH x 4,5%)

Nợ TK 3386 (hoặc 3385): Trích số tiền BHTN (lương tham gia BHXH x 2%)

Nợ TK 3382: Trích số tiền kinh phí công đoàn (lương tham gia BHXH x 2%)

Có TK 1111 hoặc 1121: Tổng số tiền cần nộp (lương tham gia BHXH x 34%)

3.3 Hạch toán khi trả lương

Hạch toán khi trả lương là bước cuối cùng trong công tác thực hiện công việc hạch tính tiền lương cho nhân sự trong công ty và người lao động sẽ nhận về đúng số tiền xứng đáng so với công sức đã bỏ ra được hạch toán rõ ràng như sau:

- Tiền lương, tiền thưởng

Nợ TK 334: Tiền lương, thưởng chi trả cho người lao động

Có TK 111, 112, 511: Tiền lương, thưởng chi trả cho nhân viên

- Nộp thuế Thu nhập cá nhân

Nợ TK 3335

Có TK 111, 112

- Các chi phí liên quan đến xử lý thiệt hại cho các trường hợp đã mua bảo hiểm

Nợ tài khoản 811 – Chi phí khác

Nợ tài khoản 133 – Thuế GTGT khấu trừ (nếu có)

Có các tài khoản 111, 112, 152,…

4. FAQ về hạch toán tiền lương

4.1. Các khoản trừ tự nguyện như bảo hiểm, quỹ tiết kiệm được tính vào lương gross hay lương net?

Đây là một thắc mắc được khá nhiều người quan tâm. Khi đi làm, người lao động nên hiểu rõ khái niệm của lương net và lương gross để bảo vệ quyền lợi cho bản thân. Trước tiên, lương net là số tiền mà một nhân viên thực sự nhận được sau cùng khi đã trừ hết tất cả các khoản trừ.

Ngược lại, lương gross là tổng số tiền mà nhân viên nhận được trước khi trừ bất kỳ khoản trừ nào như BHYT, BHXH, BHTN và những khoản trừ tự nguyện khác. Vì lẽ đó nên các khoản trừ tự nguyện như bảo hiểm, quỹ tiết kiệm thường được tính vào lương gross.

4.2. Việt Nam có quy định về mức lương trả cho nhân viên làm thêm giờ không ?

Có, Tại Điều 98 Bộ luật Lao động 2019 quy định, người lao động làm thêm giờ được trả lương tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc đang làm như sau:

– Vào ngày thường, ít nhất bằng 150%;

– Vào ngày nghỉ hằng tuần, ít nhất bằng 200%;

– Vào ngày nghỉ lễ, tết, ngày nghỉ có hưởng lương, ít nhất bằng 300% chưa kể tiền lương ngày lễ, tết, ngày nghỉ có hưởng lương đối với người lao động hưởng lương ngày;

– Trường hợp người lao động làm việc vào ban đêm thì được trả thêm ít nhất bằng 30% tiền lương tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc của ngày làm việc bình thường.

4.3. Người lao động có được miễn thuế TNCN không? Trường hợp áp dụng là gì?

Câu trả lời là có, trong những trường hợp nhất định người lao động được miễn thuế TNCN. Mức miễn trừ cá nhân (MTCN) là một khoản tiền cố định được quy định hàng năm bởi Chính phủ và đối với mức thu nhập nào không vượt quá mức miễn trừ cá nhân thì không phải chịu thuế TNCN. Sau đây là một vài trường hợp áp dụng:

- Các khoản thu nhập miễn thuế theo quy định cụ thể:

- Tiền thưởng sinh nhật, tiền thưởng kỷ niệm ngày cưới, tiền thưởng kỷ luật.

- Các khoản tiền thưởng con cái, tiền thưởng các dịp lễ tết (nếu được quy định trong chính sách của doanh nghiệp).

- Thu nhập từ lương:

- Các khoản phụ cấp, trợ cấp cố định, không phải tính vào thu nhập chịu thuế.

4.4. Nhân viên tham gia làm việc từ xa hoặc lao động làm việc part-time có được tính lương hay không? Cách tính lương như nào?

Trước tiên, vấn đề cần được làm rõ và nhấn mạnh là làm việc từ xa hay làm việc part – time thì người lao động đều được tính lương và trả lương theo đúng quy định.

Cụ thể, lương cho nhân viên làm việc từ xa hoặc làm việc part-time thường được tính dựa trên số giờ làm việc hoặc theo mức lương giờ. Các yếu tố như lịch trình làm việc và các quy định công ty cụ thể có thể ảnh hưởng đến cách tính lương này.

Trên đây là cách hạch toán lương và các thông tin cần thiết. Ngoài ra bạn có thể tham khảo một số dịch vụ kế toán bên Hinh Lam để hiểu rõ hơn về hạch toán. Mọi thắc mắc vui lòng liên hệ hotline 0274.626.7789 để được tư vấn nhé!!